Les monnaies numériques des banques centrales : Un avenir de surveillance et de contrôle

L’une des tendances les plus lourdes de conséquences dans le paysage financier actuel est le déploiement imminent des monnaies numériques des banques centrales (CBDC), et les attaques parallèles que les banques centrales mènent contre les monnaies numériques et les jetons privés alors qu’elles préparent le lancement de leurs CBDC.

Tout d’abord, quelques clarifications. Si la majorité des monnaies émises par les banques centrales (monnaies fiduciaires) existant dans le monde sont déjà sous forme numérique, une monnaie fiduciaire détenue sous forme numérique n’est pas la même chose qu’une monnaie numérique de banque centrale (CBDC).

Qu’est-ce qu’une CBDC ?

Une CBDC désigne généralement une monnaie électronique ou virtuelle de banque centrale (fiat) qui est créée sous la forme de jetons numériques ou de soldes de comptes qui sont des créances numériques sur la banque centrale. Les CBDC seront émises par les banques centrales et auront cours légal.

De nombreuses CBDC qui font l’objet de recherches et de développement utilisent la technologie du grand livre distribué (Distributed Ledger Technology, DLT), avec l’enregistrement des transactions sur une blockchain.

Toutefois, contrairement aux crypto-monnaies privées qui utilisent une conception ouverte et sans permission, les CBDC qui utilisent le DLT utiliseront des variantes avec autorisation (en décidant qui a accès au réseau et qui peut consulter et mettre à jour les enregistrements dans le grand livre). Voir ici pour une discussion sur les blockchains sans permission et avec permission.

Les CBDC – L’antithèse des crypto-monnaies et jetons privés décentralisés

Comme leur nom l’indique, les CBDC seront centralisées et régies par l’autorité émettrice (c’est-à-dire une banque centrale). Ainsi, dans leur conception et leur structure, les CBDC peuvent être considérées comme l’antithèse même des crypto-monnaies et jetons privés décentralisés.

Les banques centrales ont déjà travaillé sur deux types de CBDC : les jetons numériques « de gros » dont l’accès serait limité aux banques et aux entités financières et qui seraient utilisés pour des activités telles que les paiements interbancaires et les transactions sur les marchés de gros, et les CBDC « à usage général » (de détail) destinées au grand public et pouvant être utilisées pour des transactions de détail.

C’est à cette CBDC « à usage général » que la plupart des gens font référence lorsqu’ils parlent des monnaies numériques des banques centrales, et ce sont ces CBDC « à usage général » qu’il sera le plus important de surveiller lorsque les banques centrales et les gouvernements commenceront à tenter de distribuer des CBDC à des milliards de personnes dans le monde, soit par le biais de CBDC basées sur des comptes, soit par des jetons de « monnaie numérique ».

Comme vous pouvez le deviner, les CBDC basées sur un compte seront liées aux identités des utilisateurs et aux identifiants numériques, et elles permettent d’emblée une surveillance totale par l’État et torpillent toute chance d’anonymat. C’est pour cette raison qu’elles sont déjà très appréciées des banques centrales. Étant donné que les CBDC seront des grands livres centralisés et qu’elles pourront être programmées, l’option du jeton de « monnaie numérique » n’est pas vraiment meilleure en termes de vie privée et de liberté.

La Banque des règlements internationaux (BRI)

De nombreuses banques centrales opteront probablement pour un modèle hybride de monnaie numérique basé à la fois sur des comptes et des jetons. La banque centrale du Canada, la Banque du Canada, dans sa documentation sur la conception des CBDC, montre qu’en fin de compte, il s’agit d’une question de surveillance et de contrôle :

« Des options basées sur des jetons anonymes seraient autorisées pour les petits paiements, tandis que l’accès par compte serait requis pour les achats plus importants ».

Les banques centrales expérimentent également divers modèles de distribution des CBDC aux masses, y compris l’utilisation de banques commerciales privées et de fournisseurs de paiement qui serviront d’intermédiaires au nom des banques centrales, et aussi la distribution directe de paiements par une banque centrale à une population. D’une manière ou d’une autre, vous pouvez constater que les CBDC aident grandement les étatistes à faire avancer leurs plans orwelliens de revenu de base universel (UBI) et de dépendance à l’égard de l’État.

Accélérer le déploiement

Les CBDC ne sont pas seulement un mot à la mode ou une innovation floue qui pourrait apparaître dans un avenir lointain. Elles sont activement développées aujourd’hui, et de manière généralisée.

En janvier 2020, la Banque des règlements internationaux (BRI) a publié les résultats d’une enquête sur les CBDC qu’elle avait menée au second semestre 2019 et à laquelle 66 banques centrales avaient répondu. Il est frappant de constater que 10 % des banques centrales interrogées (qui représentent un cinquième de la population mondiale) ont déclaré qu’elles étaient susceptibles d’émettre une CBDC « à usage général » (pour le grand public) dans un avenir proche (dans les trois prochaines années). Par ailleurs, 20 % des banques centrales interrogées ont déclaré qu’elles émettraient probablement une CBDC « à usage général » à moyen terme (dans les six ans).

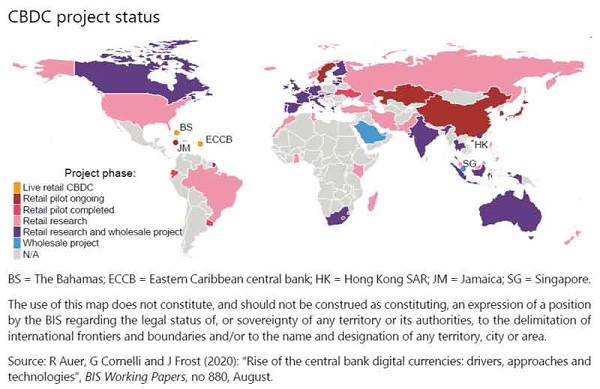

En août 2020, la BRI a publié un document de travail complet sur les CBDC intitulé « L’avènement des monnaies numériques des banques centrales : moteurs, approches et technologies », dont une partie analysait la base de données de la BRI sur les discours des banquiers centraux et constatait qu’entre décembre 2013 et mai 2020, 138 discours de banquiers centraux avaient mentionné les CBDC, avec une augmentation spectaculaire des discours liés aux CBDC depuis 2016, une période qui coïncide avec le lancement par les banques centrales de projets de recherche sur les CBDC. Le même rapport de la BRI a également souligné que, (totalement par coïncidence), la « pandémie » de Covid-19 « a accéléré les travaux sur les CBDC dans certaines juridictions ».

Diapositive de la BRI sur l’état d’avancement du projet mondial des CBDC – août 2021. Source.

Avance rapide jusqu’à aujourd’hui, et sur le site Web du Conseil atlantique mondialiste (dont le siège est à Washington D.C.), on trouve un intéressant outil de suivi des monnaies numériques des banques centrales qui répertorie tous les pays qui ont lancé ou piloté une CBDC ou qui sont en train de développer ou de rechercher une CBDC.

Nous constatons ici que 5 banques centrales ont déjà lancé une CBDC, 14 ont une CBDC en phase de test, 16 ont une CBDC en cours de développement, et 32 autres banques centrales sont au stade de la recherche avec leur CBDC. Cela fait 67 banques centrales (pays au total). Alors que les 5 zones monétaires qui ont déjà lancé une CBDC sont toutes des îles des Caraïbes, les banques centrales au stade pilote comprennent des poids lourds comme la Chine, la Corée du Sud, la Thaïlande, l’Arabie saoudite et la Suède.

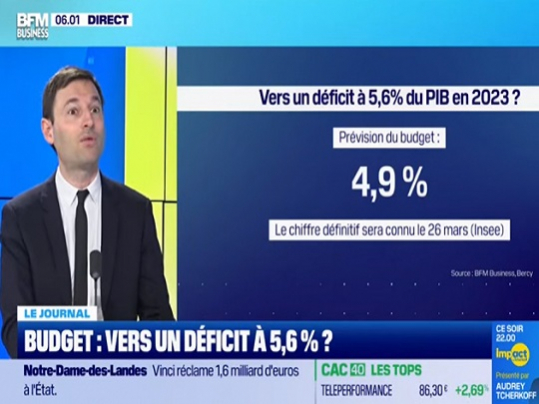

Celles qui sont au stade du développement comprennent les banques centrales du Canada, de la Russie, du Brésil, de la Turquie, de la France et du Nigeria. Les banques centrales des États-Unis, du Royaume-Uni, de l’Australie, de la Norvège, de l’Inde, du Pakistan et de l’Indonésie sont au stade de la recherche.

Comme vous pouvez le constater, il ne s’agit pas d’une question théorique. Les monnaies numériques sous contrôle central sont en passe d’être lancées et certaines d’entre elles vont faire leur apparition, si ce n’est de manière imminente, du moins très bientôt. Et compte tenu de la facilité avec laquelle les gouvernements ont imposé des verrouillages et des restrictions à leurs populations dociles en 2020 et 2021, il n’est pas difficile d’envisager que ces mêmes masses malléables seront facilement influencées pour adopter les CBDC comme étant dans leur « meilleur intérêt ».

La BRI Suisse – Le suspect habituel

En fait, un tiers de l’ensemble du rapport annuel 2021 de la BRI est consacré aux CBDC dans une section intitulée « Les CBDC : une opportunité pour le système monétaire ».

Dans cette section, la BRI vante, comme on pouvait s’y attendre, les avantages de l’introduction de monnaies numériques centralisées émises par les banques centrales, tout en tentant de saper les crypto-monnaies privées. La formulation de la BRI révèle le fait que les banques centrales sont paniquées par la menace concurrentielle des cryptomonnaies privées et ont accéléré le développement des CBDC en partie à cause de cette crainte, la BRI déclarant que :

« L’intérêt des banques centrales pour les CBDC arrive à un moment critique. Plusieurs développements récents ont placé en tête de l’ordre du jour un certain nombre d’innovations potentielles impliquant des monnaies numériques ».

« La première de ces évolutions est l’attention croissante reçue par le bitcoin et d’autres crypto-monnaies ; la deuxième est le débat sur les monnaies stables ; et la troisième est l’entrée de grandes entreprises technologiques (big tech) dans les services de paiement et les services financiers plus généralement ».

La BRI tente ensuite d’écarter chacune de ces trois menaces :

Les crypto-monnaies, affirme la BRI « sont des actifs spéculatifs plutôt que de l’argent, et dans de nombreux cas, elles sont utilisées pour faciliter le blanchiment d’argent, les attaques par ransomware et d’autres crimes financiers ».

Le bitcoin fait l’objet d’une mention spéciale, la BRI affirmant que « le bitcoin, en particulier, a peu d’attributs d’intérêt public rédhibitoires si l’on considère également son empreinte énergétique excessive ».

Les monnaies stables, selon la BRI, « tentent d’importer de la crédibilité en étant adossées à des monnaies réelles » qui ne sont « en définitive qu’un appendice du système monétaire conventionnel et ne changent pas la donne ».

L’entrée de grandes entreprises technologiques qui dominent les réseaux sociaux, la recherche, la messagerie et le commerce électronique dans le domaine des services financiers et de l’infrastructure de fourniture de paiements semble déranger particulièrement la BRI, qui tourne sa critique en argumentant que bien que ces plateformes aient des effets de réseau importants, cela crée une « concentration supplémentaire » sur le marché des paiements.

L’ironie n’est pas perdue : c’est la BRI, en tant que banque centrale des banques centrales et l’un des centres de pouvoir les plus concentrés au monde, qui critique la « concentration » du pouvoir des autres.

Tout au long de ce discours sur la CBDC, le rapport de la BRI mentionne à de nombreux endroits que les monnaies numériques devraient être « dans l’intérêt du public », ce qui signifie en réalité que les monnaies numériques devraient être contrôlées par la BRI et ses banques centrales membres, et perpétuer leur structure de pouvoir monétaire centralisée.

La BRI a même le culot de prétendre que les CBDC devraient respecter le droit à la vie privée, alors qu’en fait, toute l’architecture, la logique et la conception des monnaies numériques des banques centrales permettront aux banques centrales et aux autorités nationales d’envahir totalement le droit à la vie privée.

Mais parfois, la BRI baisse sa garde et révèle ses plans autoritaires pour les CBDC. C’est le cas d’une récente interview d’Agustín Carstens, directeur général de la BRI, qui a déclaré de façon glaçante :

« Nous ne savons pas qui utilise un billet de 100 dollars aujourd’hui et nous ne savons pas qui utilise un billet de 1 000 pesos aujourd’hui ».

La différence essentielle avec les CBDC, c’est que la banque centrale aura un contrôle absolu sur les règles et règlements qui détermineront l’utilisation de cette expression de la responsabilité de la banque centrale, et nous aurons également la technologie pour faire respecter cela ».

Voir le segment vidéo ci-dessous pour les remarques de Carstens :

La même rengaine

Avec la BRI à Bâle, en Suisse, comme chef d’orchestre, il n’est pas surprenant que les gouverneurs des banques centrales et les chefs d’État chantent maintenant la même chanson, à savoir « les monnaies numériques privées sont mauvaises, les monnaies numériques des banques centrales sont bonnes ».

Au début du mois (septembre 2021), lors d’une conférence bancaire à Stockholm, le gouverneur de la banque centrale suédoise (Riksbank), Stefan Ingves, a déclaré que « l’argent privé s’effondre généralement tôt ou tard », tout en omettant commodément de mentionner les centaines de monnaies papier émises par les gouvernements et les banques centrales qui se sont effondrées au cours de l’histoire en raison de la surimpression, de la dépréciation et de l’hyperinflation. Ingves n’a pas non plus mentionné la célèbre citation de Voltaire selon laquelle « la monnaie papier finit par retrouver sa valeur intrinsèque – zéro ».

M. Ingves, dont le pays est l’un des chefs de file de la promotion d’une société sans numéraire, a également porté un coup désobligeant au bitcoin en déclarant : « Bien sûr, vous pouvez vous enrichir en négociant des bitcoins, mais c’est comparable au commerce des timbres ». Pendant ce temps, la Riksbank poursuit son projet de monnaie numérique de banque centrale, appelée e-krona, une CBDC qui utilise la technologie du registre distribué et que la banque centrale suédoise teste actuellement en collaboration avec Handelsbanken, l’une des plus grandes banques de détail de Suède.

La même semaine que les commentaires d’Ingves en Suède, le gouverneur de la banque centrale du Mexique, Alejandro Diaz de Leon, s’en est pris aux crypto-monnaies privées et, pour faire bonne mesure, il a également mis le pied sur les métaux précieux.

Diaz de Leon a déclaré que le bitcoin s’apparente davantage à une méthode de troc qu’à une monnaie fiduciaire « évoluée », et a poursuivi « à notre époque, la monnaie a évolué pour devenir une monnaie fiduciaire émise par les banques centrales. Le bitcoin s’apparente plus à une dimension de métaux précieux qu’à une monnaie légale quotidienne ».

Ce commentaire, qui fait d’une pierre deux coups (crypto et métaux précieux), va certainement plaire à ses collègues gouverneurs de banques centrales à la BRI, et pourrait même valoir à Diaz de Leon une nomination comme prochain directeur général de la BRI, pour succéder à son compatriote Agustín Carstens.

En parlant de la BRI, Benoit Coeure, responsable du Centre d’innovation de la BRI, a également prononcé un discours sur les CBDC début septembre, dans le style du Forum économique mondial, reconnaissant le rôle de catalyseur de la « pandémie » de covid et le développement accéléré des CBDC par les banques centrales :

« Le monde ne revient pas à la normale. Les paiements en sont un bon exemple. La pandémie a accéléré un mouvement de longue haleine vers le numérique ….. Les banques centrales du monde entier redoublent d’efforts pour préparer le terrain à l’argent numérique – la monnaie numérique de banque centrale (CBDC) :

« L’objectif d’une CBDC est, en définitive, de préserver les meilleurs éléments de nos systèmes actuels tout en ménageant un espace sûr pour l’innovation de demain. Pour ce faire, les banques centrales doivent agir pendant que le système actuel est encore en place – et agir maintenant ».

Le président turc, Recep Tayyip Erdogan, s’est également joint récemment à l’attaque contre les monnaies numériques privées, tout en faisant simultanément la promotion de la CBDC turque. Lors d’un événement le 18 septembre, le président turc a déclaré que :

« nous n’avons absolument aucune intention de nous tourner vers les crypto-monnaies ».

« au contraire, nous avons une guerre distincte, un combat distinct contre elles. Nous ne soutiendrons jamais les [crypto-monnaies]. Parce que nous irons de l’avant avec notre propre monnaie qui a sa propre identité ».

PBOC SAYS ALL CRYPTO-RELATED TRANSACTIONS ARE ILLEGAL

— zerohedge (@zerohedge) September 24, 2021

So the digital yuan is a complete disaster eh?

Chine : Le yuan numérique – un plan inquiétant

Le fait que ces monnaies numériques de banque centrale soient programmables constitue un énorme signal d’alarme concernant les CBDC et la vie privée des utilisateurs, comme le montrent déjà les détails sur le « yuan numérique » de la Chine.

Par exemple, le yuan numérique peut être programmé pour être activé à une certaine date, pour expirer à une certaine date, pour n’être valable que pour certains achats et, ce qui est inquiétant, pour n’être disponible que pour les citoyens qui remplissent certaines conditions préalables.

En tant que modèle potentiel pour d’autres CBDC, les gens à travers le monde doivent s’asseoir et prendre note, car les autorités émettrices de ces CBDC à venir peuvent donc décider qui a accès aux CBDC, ce qu’ils peuvent transiger en utilisant ces monnaies, et combien de temps le pouvoir d’achat reste valide.

Les banques centrales peuvent donc influencer et contrôler le comportement des destinataires de cette monnaie numérique centralisée, ainsi qu’exclure ceux qu’elles veulent pénaliser ou qui ne se conforment pas aux règles ou paramètres de l’État.

Et juste au moment où cet article vient d’être publié, les autorités chinoises viennent d’annoncer (le 24 septembre) une interdiction totale de toutes les transactions en crypto-monnaies. Sauf, bien sûr, le prochain Yuan numérique autoritaire.

L’avenir selon Klaus Schwab du FEM et ses banquiers privés de l’élite.

Conclusion – Esclavage ou liberté monétaire

Bien que les banques centrales prétendent qu’elles introduisent les CBDC pour des raisons telles que l’amélioration de l’efficacité des paiements, la promotion de l’inclusion financière des personnes non bancarisées et la lutte contre les transactions illicites, leurs véritables motivations sont, comme toujours, la surveillance et le contrôle.

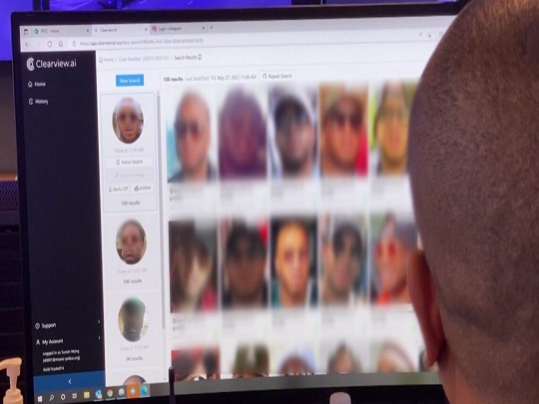

La surveillance d’une population grâce à une visibilité totale des flux de transactions financières et de l’identité des utilisateurs, et le contrôle centralisé de la masse monétaire dans un système financier sans numéraire. Pensez au système de crédit social de la Chine à l’échelle dystopique mondiale, où les cartes de vaccination deviennent des identifiants numériques et où les identifiants numériques sont liés à l’émission et à l’utilisation des CBDC. En fait, toute la coercition autour de la mise en œuvre des passeports vaccinaux et des identifications numériques semble être un tremplin planifié pour le déploiement des monnaies numériques des banques centrales et des systèmes de crédit social mondiaux.

Le moment choisi pour l’émergence accélérée des CBDC peut être en partie une tentative des banques centrales de déborder les nombreuses crypto-monnaies privées, les jetons et les écosystèmes financiers décentralisés qui ont émergé et qui constituent une menace pour le pouvoir du système bancaire centralisé au sommet duquel se trouve la BRI.

Mais il serait naïf de penser que les banques centrales qui connaissaient à l’avance le lancement d’une prise de contrôle technocratique et corporatiste mondiale du « FEM » qui commencerait en 2020, n’orchestrent pas maintenant le déploiement des CBDC dans le cadre d’un agenda mondial à long terme, cet agenda étant l’Agenda 2030 socialiste mondial, et un avenir dans lequel, selon le Forum économique mondial (FEM) de Davos « Vous ne posséderez rien. Et vous serez heureux ».

Les attaques de la BRI et des banques centrales contre les crypto-monnaies privées sont à prévoir. Après tout, ces mêmes banques centrales et la BRI ont mené une très longue guerre contre l’or et l’argent physiques. Et les métaux précieux sont de l’argent depuis 4000 ans avant Jésus-Christ.

Avec le lancement des CBDC par les banques centrales et leurs contrôleurs bancaires privés élitistes, cette guerre semble devoir s’intensifier. Alors, voulez-vous un avenir de liberté monétaire, ou un avenir d’esclavage perpétuel aux CBDC des banques centrales ?

Si vous voulez la liberté monétaire, alors la possession de métaux précieux physiques et de monnaies numériques privées et anonymes sont désormais les seuls moyens de contrer et de se protéger contre les plans sinistres des CBDC que la BRI et ses banques centrales membres ont l’intention de mettre en œuvre de façon imminente.

Traduction par Aube Digitale

- Source : ZeroHedge (Etats-Unis)