Ce que les architectes de « la Grande Remise à Zéro » ne veulent pas que vous compreniez en matière d’économie

Il ne faut pas s’étonner que la vice-présidente de la Banque mondiale, Carmen Reinhardt, ait récemment averti, le 15 octobre dernier, qu’un nouveau désastre financier se profile à l’horizon, avec un vaste défaut de paiement des États et une défaillance des entreprises. Au cours des six derniers mois de renflouements déclenchés par l’effondrement du système provoqué par le confinement du Coronavirus, Reinhardt a noté que la Réserve fédérale américaine a créé 3.400 milliards de dollars à partir de rien alors qu’il a fallu 40 ans pour en créer 14.000 milliards. Pendant ce temps, des économistes paniqués crient en tandem que les banques de l’autre côté de l’Atlantique doivent déclencher un assouplissement quantitatif toujours plus hyperinflationniste qui menace de transformer notre argent en papier toilette, tout en acceptant des verrouillages infinis en réponse à une maladie qui a les niveaux de mortalité d’une grippe commune.

Le fait que l’effondrement soit imminent ne devrait pas être une surprise – surtout si l’on se rappelle les 1.500.000 milliards de dollars de produits dérivés qui ont pris le contrôle d’une économie mondiale qui ne génère que 80.000 milliards de dollars par an en biens et en commerce mesurables. Ces paris nébuleux sur l’assurance des dettes garanties connues sous le nom de produits dérivés n’existaient même pas il y a quelques décennies, et le fait est que quoi que la Réserve fédérale et la Banque centrale européenne aient tenté de faire pour empêcher une nouvelle rupture de cette bulle de casino d’une économie trop étendue au cours des derniers mois, rien n’a fonctionné. Les taux d’intérêt de zéro à un pourcentage négatif n’ont pas fonctionné, l’ouverture de prêts repo de 100 milliards de dollars par nuit aux banques en faillite n’a pas fonctionné – et 4.500 milliards de dollars de sauvetage n’ont pas été débloqués depuis mars 2020. Peu importe ce que ces sorciers de la finance essaient de faire, les choses ne font qu’empirer. Plutôt que de reconnaître ce qui se passe réellement, des boucs émissaires ont été choisis pour détourner l’attention de la réalité au point que la crise actuelle est en fait mise sur le compte du Coronavirus !

Cela va bien au-delà du COVID-19

Permettez-moi de le dire sans détour : Si le coronavirus peut en fait être le catalyseur de la crise financière à venir, c’est le comble de la stupidité que de croire qu’il en est la cause, car les germes de la crise sont plus profonds et sont apparus bien avant que la plupart des gens ne soient prêts à l’admettre.

Pour commencer à établir un diagnostic plus exact, il est utile de penser à une économie en termes réels (et non purement financiers), c’est-à-dire Il suffit de penser à l’économie comme à un système total dans lequel le corps de l’humanité (toutes les cultures, nations et familles du monde) existe.

Cette coexistence est fondée sur certaines puissances nécessaires de production de nourriture, de vêtements, de biens d’équipement (infrastructures matérielles et immatérielles), de transport et de production d’énergie. Une fois les matières premières transformées en produits finis, ces biens et services physiques se déplacent des points A vers B et sont consommés. Cela ressemble beaucoup au métabolisme qui maintient un corps vivant.

Maintenant que les populations ont tendance à croître géométriquement, alors que les ressources s’épuisent arithmétiquement, il faut aussi faire constamment appel à de nouvelles découvertes créatives et à des applications technologiques pour répondre et améliorer les besoins d’une humanité croissante. Ce dernier facteur est en fait le plus important car il touche à l’élément de principe qui distingue l’humanité de toutes les autres formes de vie dans l’écosystème que Lincoln a merveilleusement identifié dans son discours de 1859 sur les découvertes et les inventions :

“Toute création est une mine, et chaque homme, un mineur. La terre entière, et tout ce qui s’y trouve, sur elle et autour d’elle, y compris lui-même, dans sa nature physique, morale et intellectuelle, et ses susceptibilités, sont les “pistes” infiniment variées dont l’homme, dès le début, devait creuser son destin… L’homme n’est pas le seul animal qui travaille ; mais il est le seul qui améliore son travail. Cette amélioration, il la réalise par des Découvertes, et des Inventions”.

Dans un discours prononcé en 2016 par le président Xi Jinping, les principes de la compréhension de Lincoln ont été énoncés par l’homme d’État chinois qui a déclaré

“Nous devons considérer l’innovation comme le principal moteur de la croissance et le cœur de toute cette entreprise, et les ressources humaines comme la principale source de soutien au développement. Nous devons promouvoir l’innovation dans la théorie, les systèmes, la science et la technologie, et la culture, et faire de l’innovation le thème dominant dans le travail du Parti, et du gouvernement, et dans l’activité quotidienne de la société… Au XVIe siècle, la société humaine est entrée dans une période sans précédent d’innovation active. Les réalisations en matière d’innovation scientifique au cours des cinq derniers siècles ont dépassé la somme totale de plusieurs millénaires précédents…. Chaque révolution scientifique et industrielle a profondément changé les perspectives et le modèle de développement mondial… Depuis la deuxième révolution industrielle, les États-Unis ont maintenu leur hégémonie mondiale parce qu’ils ont toujours été le leader et le plus grand bénéficiaire du progrès scientifique et industriel”.

Ce que Lincoln et Xi ont mis 150 ans à découvrir ne sont pas de simples hypothèses, mais des faits élémentaires de la vie que même le plus ardent amateur d’argent ne peut contourner.

Bien sûr, l’argent est un outil parfaitement utile pour faciliter le commerce et contourner le problème délicat de transporter des marchandises troquées sur le dos toute la journée, mais il n’est en réalité que cela : un élément de soutien à un processus physique de maintien et d’amélioration de l’existence transgénérationnelle. Lorsque les imbéciles se permettent de perdre de vue ce fait et d’élever l’argent au rang de cause de toute valeur (simplement parce que tout le monde le veut), alors nous nous retrouvons bien loin de la sphère de la réalité et dans le monde imaginaire d’Alice au pays des merveilles d’Alan Greenspan où le haut est en bas, le bien est le mal et les humains ne sont guère plus que des singes vicieux.

C’est pourquoi, en gardant cela à l’esprit, examinons ce concept et revenons sur la crise actuelle.

Le “Big Bang” de Londres

La grande “libéralisation” du commerce mondial a commencé par une série de vagues dans les années 1970 et est passée à la vitesse supérieure avec les hausses de taux d’intérêt du président de la Réserve fédérale Paul Volcker en 1980-82, dont les effets ont à la fois anéanti une grande partie des petits et moyens entrepreneurs, ouvert les portes de la débâcle spéculative de l'”épargne et du prêt” et contribué à la cartellisation des institutions minières, alimentaires et financières pour en faire des mastodontes toujours plus grands. Volcker lui-même a décrit ce processus comme la “désintégration contrôlée de l’économie américaine” lorsqu’il est devenu président de la Fed en 1978. L’augmentation des taux d’intérêt à 20-21% a non seulement coupé l’élan à une grande partie de la base économique américaine, mais a également jeté le tiers monde dans un esclavage de la dette plus important, car les nations devaient maintenant payer des intérêts usuraires sur les prêts américains.

En 1986, la City de Londres a annoncé le début d’une nouvelle ère d’irrationalisme économique avec la déréglementation du “Big Bang” de Margaret Thatcher. Cette vague de libéralisation a pris le monde d’assaut en balayant la séparation entre les banques commerciales, de dépôt et d’investissement qui avait été la pierre angulaire de l’après-guerre pour garantir que la volonté de la finance privée ne serait plus jamais plus forte que le pouvoir des États-nations souverains. Pour ceux qui ne savent pas comment Londres a guidé ce processus, je vous encourage à lire l’essai impeccable de Cynthia Chung “Sugar and Spice, and Everything Vice : The Empire’s Sin City of London” (Sucre et épices, et tout vice : la cité du péché de l’Empire à Londres).

Greenspan et la désintégration contrôlée de l’économie

Lorsqu’Alan Greenspan a fait face à la crise financière d’octobre 1987, les marchés s’étaient effondrés de 28,5 % et l’économie américaine souffrait déjà d’un déclin commencé 16 ans plus tôt, lorsque le dollar a été retiré du taux de change fixe et “flotté” dans un monde de spéculation. Cette rupture avec le modèle de croissance industrielle de 1938-1971 a inauguré un nouveau paradigme de “post-industrialisme” (alias “le démembrement des nations”) dans la nouvelle logique de la “mondialisation”. Cette décision stupide a été célébrée comme la “société des cols blancs”, axée sur le consommateur, qui ne se souciait plus des “choses intangibles” comme “l’avenir”, l’entretien des infrastructures ou la “croissance”. Dans ce nouveau paradigme, si quelque chose ne peut pas générer un profit monétaire dans les trois ans, cela ne vaut pas la peine de le faire.

Paul Volcker (le prédécesseur de Greenspan à la Réserve fédérale) a illustré ce détachement de la réalité lorsqu’il a appelé à une “désintégration contrôlée de la société” en 1977, et a agi en conséquence en maintenant les taux d’intérêt au-dessus de 20 % pendant deux ans, ce qui a détruit les petites et moyennes entreprises agro-industrielles à travers l’Amérique (et le monde). Greenspan a fait face à la crise de 1987 avec tout le dynamisme d’un magicien noir, et plutôt que de reconnecter l’économie à la réalité physique et de reconstruire la base industrielle en déclin, il a choisi de normaliser les “instruments financiers créatifs” sous forme de dérivés (alias “instruments financiers créatifs”), qui sont rapidement passés de plusieurs milliards en 1988 à 2.000 milliards de dollars en 1992 et à 70.000 milliards de dollars en 1999.

“Instruments financiers créatifs” est le nom orwellien donné au nouvel actif financier popularisé par Greenspan, mais aussi connu sous le nom de “dérivés”. Les nouvelles technologies de superinformatique étaient de plus en plus utilisées dans cette nouvelle entreprise, non pas pour soutenir des pratiques de construction de nations plus élevées et des programmes d’exploration spatiale comme le prévoyaient leurs origines à la NASA, mais plutôt pour permettre la création de nouvelles formules complexes qui pouvaient associer des valeurs à des écarts de prix sur des titres et des dettes assurées qui pouvaient ensuite être “couvertes” sur ces mêmes marchés au comptant et à terme rendus possibles par la destruction du système de Bretton Woods en 1971. Ainsi, alors qu’un monstre s’autogénérant de manière exponentielle était créé et ne pouvait se retrouver nulle part ailleurs qu’en crise, la “confiance du marché” est revenue en force avec le nouveau flux d’argent facile. Le potentiel physique de maintien de la vie humaine a continué à s’effondrer.

L’ALENA, l’euro et la fin de l’histoire

Ce n’est pas une coïncidence si, pendant cette période, un autre traité mortel a été adopté, l’Accord de libre-échange nord-américain (ALENA). Cet accord ayant été adopté, les programmes de protection qui avaient maintenu les usines nord-américaines aux États-Unis et au Canada ont été supprimés, permettant l’exportation de la main-d’œuvre industrielle hautement qualifiée vers le Mexique, où les compétences sont faibles, les technologies moins développées et les salaires encore plus bas. Avec le dépouillement de ses actifs productifs, l’Amérique du Nord est devenue de plus en plus dépendante de l’exportation de ressources et de services bon marché pour ses moyens d’existence. Une fois de plus, les pouvoirs productifs physiques de la société allaient s’effondrer, mais les profits monétaires dans l’éphémère “maintenant” allaient monter en flèche. Cette situation a été reproduite en Europe avec la création du traité de Maastricht en 1992, qui a établi l’euro en 1994, tandis que le processus de “libéralisation” de la Perestroïka a reproduit ce programme dans l’ancienne Union soviétique. Si certaines personnalités ont donné à ce programme le nom de “Fin de l’histoire” et d’autres celui de “Nouvel ordre mondial”, l’effet a été le même.

La banque universelle, l’ALENA, l’intégration de l’euro et la création de l’économie des produits dérivés en l’espace de quelques années seulement allaient induire une cartellisation de la finance par le biais de fusions et d’acquisitions nouvellement légalisées à un rythme jamais vu auparavant. La multitude d’institutions financières qui existaient au début des années 80 ont été absorbées les unes par les autres à grande vitesse tout au long des années 90, dans une véritable “survie du plus fort”. Quel que soit le niveau de réglementation tenté dans le cadre de cette nouvelle structure, le degré de conflit d’intérêts et de pouvoir politique privé était incontrôlable, comme en témoigne aux États-Unis l’arrêt de toute tentative de Brooksley Born, chef de la Securities and Exchange Commission, de combattre le cancer des produits dérivés à ses débuts.

Lorsque Bill Clinton a abrogé la séparation Glass-Steagall entre les banques commerciales et les banques d’investissement en tant que dernier acte de son mandat en 1999, les spéculateurs ont eu un accès illimité à l’épargne et aux pensions qu’ils utilisaient avec délectation et allaient en ville jouer avec l’argent des autres. Cette nouvelle bulle a continué pendant quelques années encore, jusqu’à ce que la bombe à retardement de 700.000 milliards de dollars de produits dérivés trouve un nouveau déclencheur et que le marché des prêts hypothécaires à risque mette presque le système à feu. Tout comme en 1987 et lors de l’effondrement de la bulle de l’an 2000 en 2001, les sorciers du culte des Mammon à la BCE et à la Fed ont résolu cette crise en créant un nouveau système de “sauvetage” qui s’est poursuivi pendant une autre décennie.

La frénésie 2000-2008

Avec le retrait du Glass-Steagall, les capitaux légitimes tels que les fonds de pension pourraient être utilisés pour lancer une couverture afin de mettre fin à toutes les couvertures. Des milliards étaient désormais investis dans des titres adossés à des créances hypothécaires (MBS), un marché qui avait été artificiellement plongé à des taux d’intérêt record de 1 à 2 % pendant plus d’un an par la Réserve fédérale américaine, rendant ainsi les emprunts faciles, et les rendements des investissements dans les MBS obscènes. L’obscénité s’est accrue lorsque les valeurs des maisons ont grimpé en flèche bien au-delà des valeurs réelles, à hauteur de cent mille dollars de maisons se vendant cinq à six fois ce prix en l’espace de plusieurs années. Tant que personne ne supposait que cette croissance était anormale, et que la nature impayable du capital sous-jacent aux actifs à effet de levier enfermés dans les désormais tristement célèbres “subprimes” et autres obligations de dette illégitimes était ignorée, alors les profits étaient censés se poursuivre à l’infini. Quiconque mettait en doute cette logique était considéré comme un hérétique par le sacerdoce des temps modernes.

Le “succès” stupéfiant de la titrisation des dettes du logement a immédiatement fait apparaître une vague de fonds souverains appliquant le même modèle que celui utilisé dans le cas des titres adossés à des créances hypothécaires (MBS) et des obligations garanties par des créances (CDO) aux dettes de nations entières. La titrisation de paquets de dettes souveraines qui pourraient ensuite être utilisées à l’infini sur les marchés mondiaux déréglementés ne serait plus considérée comme un acte de trahison nationale, mais comme la clé de l’argent facile.

L’affreuse vérité de la crise actuelle

De nouvelles bulles des “subprimes” ont été créées dans le secteur de la dette des entreprises, qui a atteint plus de 13,8 billions de dollars (soit une hausse de 16 % par rapport à l’année précédente). Un quart de ce montant est considéré comme de la camelote, et une autre moitié est classée à BB par Moodies (un cran au-dessus de la camelote).

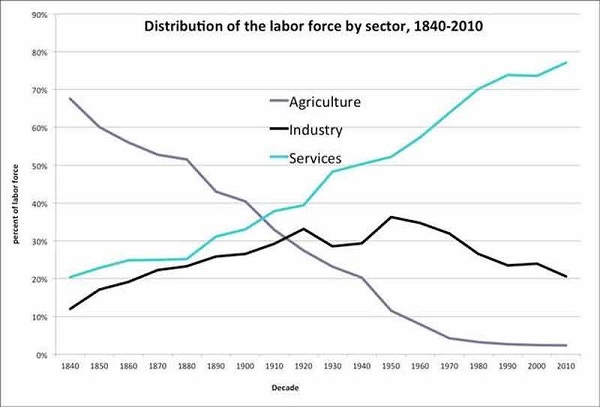

L’endettement des ménages, des étudiants et des voitures est monté en flèche et, comme les salaires n’ont pas suivi le rythme de l’inflation, encore plus de dettes impayées ont été contractées en désespoir de cause. Les emplois industriels n’ont cessé de s’effondrer depuis 1971, et les emplois de service mal rémunérés ont pris le dessus comme une peste.

Le dernier rapport de l’American Society of Civil Engineers a conclu que l’Amérique a désespérément besoin de dépenser 4 500 milliards de dollars juste pour ramener ses infrastructures délabrées à des niveaux de sécurité. Les routes, les ponts, les chemins de fer, les barrages, les aéroports et les écoles ont tous reçu des notes presque insuffisantes, l’âge moyen des barrages étant de 56 ans, et de nombreuses conduites d’eau ont plus de 100 ans, et les lignes de transmission/distribution ont bien plus de 60 ans. Les usines qui répondaient autrefois à ces besoins d’infrastructure sont depuis longtemps externalisées, et une grande partie de la main-d’œuvre productive qui possédait ce savoir vivant pour construire une nation est à la retraite ou morte, laissant à sa place un fossé de connaissances d’une génération mortelle, rempli de millennials qui n’ont jamais su à quoi ressemblait une économie productive.

Les agriculteurs américains ont probablement été les plus dévastés dans tout cela, avec des pertes démographiques dramatiques dans toute la ceinture agricole d’Amérique et l’âge moyen des agriculteurs qui est maintenant de 60 ans. Il a été récemment rapporté que 82 % du revenu des familles agricoles américaines provient de l’extérieur des fermes, car les méga-cartels ont pris le contrôle de tous les aspects de l’agriculture (de l’équipement et des fournitures, de l’emballage et même de l’agriculture proprement dite).

Combiné à la destruction contrôlée des approvisionnements alimentaires mondiaux au niveau international, le COVID a fait en sorte que les approvisionnements stratégiques de la chaîne alimentaire soient mis en lambeaux, les Nations unies faisant état de la pire crise alimentaire depuis plus de 50 ans (et cela ne tient pas compte de l’éclatement imminent de la bulle économique).

Pourquoi a-t-on permis que cela se produise ? Eh bien, outre l’intention évidente d’induire “une désintégration contrôlée de l’économie”, comme l’a si froidement déclaré Volcker, l’idée a toujours été de créer les conditions décrites par feu Maurice Strong en 1992, lorsqu’il a posé la question rhétorique :

“Et si un petit groupe de dirigeants mondiaux devait conclure que le principal risque pour la Terre provient des actions des pays riches ? Et si le monde doit survivre, ces pays riches devraient signer un accord réduisant leur impact sur l’environnement. Le feront-ils ? La conclusion du groupe est “non”. Les pays riches ne le feront pas. Ils ne changeront pas. Donc, pour sauver la planète, le groupe décide : Le seul espoir pour la planète n’est-il pas que les civilisations industrialisées s’effondrent ? N’est-ce pas notre responsabilité d’y parvenir ?”

Comment revenir à la santé ?

Comme tout toxicomane qui se réveille un matin au fond du gouffre avec la terreur soudaine que sa mort est proche, la première étape est d’admettre que nous avons un problème. Cela signifie simplement : reconnaître la véritable nature de la calamité économique actuelle au lieu d’essayer de rejeter la faute sur le “coronavirus” ou la Chine, ou sur un autre bouc émissaire.

L’étape suivante est de commencer à agir sur la réalité au lieu de continuer à prendre de l’héroïne (une belle métaphore pour l’addiction à la spéculation sur les produits dérivés).

Une première étape évidente de cette reprise consiste à restaurer le Glass-Steagall afin 1) de briser les banques “Trop importantes pour faire faillite” et 2) d’imposer une norme permettant de juger la “fausse” valeur par rapport à la “légitime” valeur, ce qui est actuellement absent du psychopathe moderne qui a perdu tout sens des besoins par rapport aux désirs. Cela permettrait aux nations de reconstituer une purge de la dette fictive impayable et des autres créances du système tout en préservant tout ce qui est lié à l’économie réelle (tout ce qui est directement lié à la vie). Ce processus s’apparente en quelque sorte à la guérison d’un cancer.

Cet acte ressemblerait beaucoup à ce que Franklin Roosevelt a fait en 1933, que j’ai décrit dans mon récent article Hyperinflation, Fascisme et Guerre : comment le nouvel ordre mondial peut être défait une fois de plus.

À ce stade, les États-nations auront réaffirmé leur véritable autorité sur les pirates de la finance privée qui contrôlent le système financier transatlantique comme de futurs dieux de l’Olympe (vices pervers sans limite et tout).

Il devrait être évident pour tous que les Etats-Unis doivent sortir la tête de leur cul proverbial avant qu’il ne soit trop tard en imposant ces réformes aux sociopathes meurtriers de Wall Street et de Londres qui préfèrent promouvoir une “Grande Remise à Zéro” pour l’économie mondiale dans le brouillard du COVD afin de contrôler les termes de l’éruption et aussi les règles du nouveau système d’exploitation des Etats post-nation qu’ils souhaitent voir mis en ligne comme une “solution” (finale).

Traduit par Aube Digitale

- Source : The Saker (Islande)